貸付型と事業投資型、どこが違う?特徴と比較ポイントを解説

「クラウドファンディング」のひとつの形態が投資型クラウドファンディングです。投資型クラウドファンディングには、貸付型、不動産型、事業投資型、株式投資型など様々な種類があるため、違いが良くわからないという方も多いのではないでしょうか。

今回は、貸付型クラウドファンディング(以下、貸付型)と事業投資型クラウドファンディング(以下、事業投資型)について、比較を交えて解説します。

貸付型と事業投資型の仕組みと特徴

まずは、貸付型と事業投資型の仕組みと特徴を解説します。

貸付型クラウドファンディング

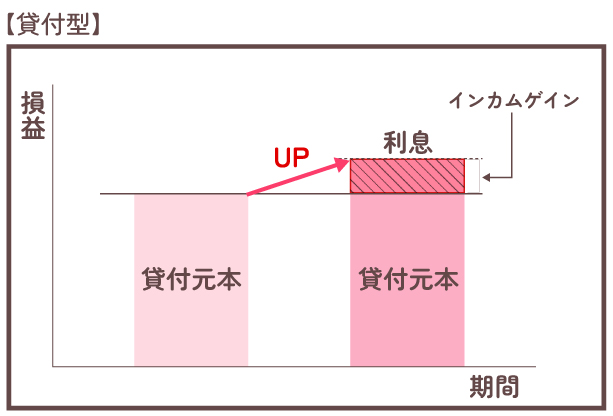

貸付型クラウドファンディングとは、投資家から集めた出資金を、資金を必要とする企業に貸し付け、支払われた利息の一部を配当として支払い、元本を償還する金融商品です。配当支払い・元本償還時期は、ファンドによって異なります。

【特徴】

- リターンの原資は、貸付契約に基づく利息(固定利回り)

- 目標利回りと運用期間が、あらかじめ契約で定められている

事業投資型クラウドファンディング

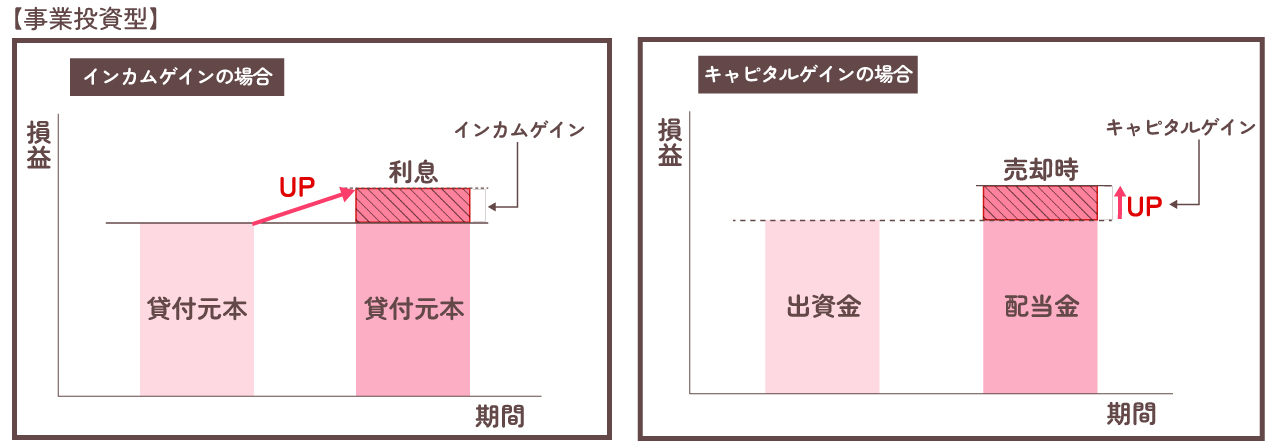

事業投資型クラウドファンディングとは、投資家から集めた資金を事業に投資し、投資対象の事業から得られた収益に応じて、配当を支払う金融商品です。分配予定日は、ファンドによって異なります。

【特徴】

- リターンの原資は、投資した事業から得られる収益

- 目標利回りはあるが、事業収益額によって最終的な利回りが決まる

貸付型と事業投資型の比較ポイント

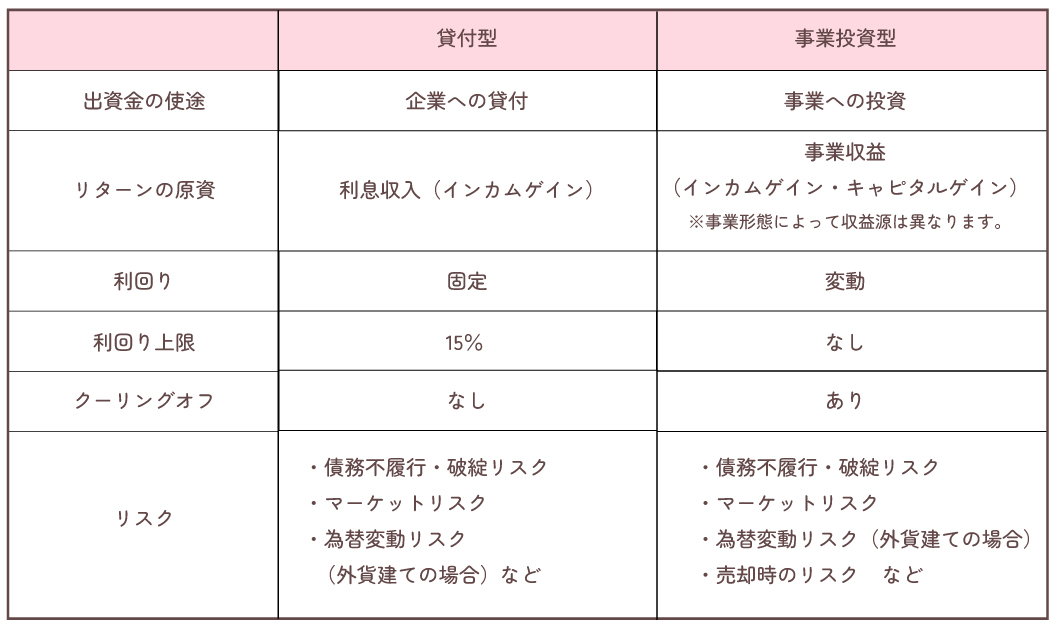

貸付型と事業投資型の主な比較ポイントは、以下の通りです。

リターンの原資

貸付型のリターンの原資は、貸付先の企業から支払われる利息収入(インカムゲイン)です。

一方、事業投資型のリターンは、事業収益から得られる配当金(インカムゲイン・キャピタルゲイン ※)です。ただし、分配対象の事業から得られる収益に限られます。

※事業形態によって収益源は異なります。

利回り

貸付型では、貸付契約をもとに、コスト等を控除して固定の目標利回りが設定されています。貸付にあたっては貸金業法の上限金利が適用されるため、100万円以上の貸付を行う場合には上限金利が15%となることから、目標利回りは15%を超えることができません。

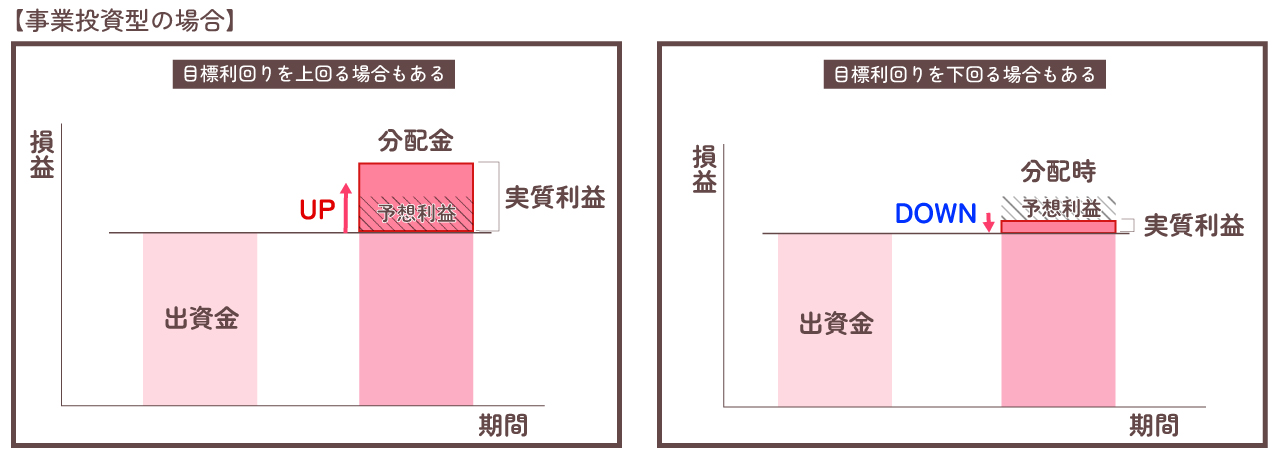

事業投資型は、事業計画に基づき、事業から生じると見込まれる収益額から、附帯するコスト等を控除したIRR(内部収益率)にて算出しますが、募集時点では事業収益額は確定していません。

事業収益額が当初予想を上回った場合は、最終的な利回りが目標利回りを上回る可能性がありますが、当初予想を下回れば、最終的な利回りが目標利回りを下回る可能性があります。

このように、事業投資型では利回りが変動する可能性がありますが、事業の進捗次第でより大きなリターンを得ることが可能です。

クーリングオフ

クーリングオフとは、購入の申し込みや契約した日(書面を受け取った日)を含めて8日以内であれば、無条件で申込の撤回や契約の解除が可能となる制度です。

匿名組合出資を行う貸付型クラウドファンディングは、クーリングオフの対象になりません。これに対し、事業投資型クラウドファンディングには、クーリングオフが適用されます。

リスク

貸付型の場合、出資金を貸し付けた企業の財務状態悪化や破綻により、貸付金の元本や利息が返済されない可能性があります。それにより、配当遅延や、配当・元本の一部または全部が毀損する等のリスクがあります。

事業投資型の場合、事業の遅延・中止や、事業に関係する企業の財務状況悪化・破綻により、事業が計画通りに進まない可能性があります。それにより、配当遅延や、分配金の一部または全部が支払われない等のリスクがあります。

投資である以上、貸付型も事業投資型もリスクが伴い、元本保証・利回り保証ではありません。投資の際は、契約締結前交付書面等でリスクを把握したうえで、自己責任で投資判断を行っていただくのが前提です。詳しいリスクについては、各ファンドの詳細およびこちらをご覧ください。

ファンドを選ぶポイント

ファンドを選ぶ際には、目標利回りや運用期間、出資金の使途、リスク、保全方法、審査やモニタリング体制等の必要情報を、ファンドごとに検討する必要があります。

その上で、固定の目標利回りでインカムゲインを堅実に得たい場合は貸付型、リスクを一定程度とりつつキャピタルゲインで大きなリターンを得たい場合は事業投資型、というように目的に合わせてファンドを選ぶのもひとつの方法です。

また、貸付型と事業投資型への投資を組み合わせて、リスクを分散できるようにしても良いかもしれません。

まとめ

貸付型も事業投資型も、株式や投資信託のような日々の値動きはありません。ファンドを選んだら、あとは配当を待つだけで良い点は共通していますが、投資対象や得られるリターン、利回りの決まり方等、違いがあります。投資判断にあたっては、リスクも含めたファンドの詳細をあらかじめ把握しておくことが大切です。

オルタナバンクでは、これまで貸付型クラウドファンディングをメインに取り扱ってまいりましたが、今後は事業投資型クラウドファンディングのラインナップも増やしていく予定です。

本記事執筆時点(2024年8月26日)で公開中の最新ファンドについては、以下のリンクをご参照ください。

【ディスクレーマー】

・本資料に掲載する情報は、投資判断の参考となる情報提供を目的としたものであり、投資勧誘を目的としたものではありません。商品の選択、投資に関する最終決定はご自身の判断でお願いいたします。

・本資料に掲載する情報は、当社が信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性、完全性を保証するものではありません。

・また、本資料の内容は資料作成時点でのものであり、今後予告なしに当社の判断で随時変更することがあります。

・さらに、時間の経過や情勢の変化、見通しの変更等により、内容が陳腐化することや不正確になる場合がありますが、当社は情報更新の義務を負うものではありません。

・記載情報のご利用に起因するいかなる損害につきましても、当社は責任を負いかねます。

【手数料・リスク等】

・当社の口座の開設及び維持に関する手数料は無料です。

・匿名組合契約においてはお客様に以下の(ⅰ)~(ⅳ)の費用をご負担いただきます。(ⅰ)振込手数料、(ⅱ)申込手数料、(ⅲ)営業者報酬、(ⅳ)匿名組合の損益計算に関する費用

・匿名組合出資は、一定の利益の分配及び出資金の元本の償還を保証しているものではありません。そのため、本匿名組合契約に基づく出資金の一部又は全部に損失が生じる可能性が存在します。また、匿名組合出資は、営業者又は本事業の貸付先の業務又は財産の状況の変化を直接の原因として損失が生じるおそれがあります。

以下に掲げる各商品におけるリスクは、本匿名組合出資に関してリスク要因となる可能性があると考えられる主な事項でございますが、本匿名組合出資に関する全てのリスクを網羅したものではなく、各出資者は、自らの責任において、必要に応じ弁護士、税理士、公認会計士等の専門家に相談する等して、契約締結前交付書面等に記載された事項その他の事情を慎重に検討した上で投資判断を行ってください。

[貸付型クラウドファンディングにおけるリスク]

①金融商品市場における相場その他の指標に係る変動等により損失が生じるリスク、②営業者の債務不履行に関するリスク、③営業者の破産等のリスク、④他の出資者の破綻のリスク、⑤貸付先の破綻リスク、⑥業務委託に伴うリスク、➆利益の分配、出資金の元本の償還事務に伴うリスク、⑧投資判断に関するリスク、⑨貸付先による期限前弁済リスク、➉借換えリスク、⑪突発的要因に伴うリスク、⑫法律、税制及び政府による規制の変更のリスク

[事業投資型クラウドファンディングにおけるリスク]

①金融商品市場における相場その他の指標に係る変動等により損失が生じるリスク、②営業者の債務不履行に関するリスク、③営業者の破産等のリスク、④他の出資者の破綻のリスク、⑤業務委託に伴うリスク、⑥利益の分配、出資金の元本の償還事務に伴うリスク、➆投資判断に関するリスク、⑧突発的要因に伴うリスク、⑨法律、税制及び政府による規制の変更のリスク、➉営業者の事業遅延又は中止によるリスク

SAMURAI証券株式会社(URL:https://samurai-sc.jp/)

関東財務局長(金商)第36号

加入協会:日本証券業協会

:一般社団法人第二種金融商品取引業協会

お問い合せ:https://www.alternabank.jp/help/inquiry/input

メール:support@alternabank.jp

▼個人情報保護について▼

当社では、個人情報の取り扱いに関して「個人情報保護方針」に従っております。

(URL:https://www.alternabank.jp/legal/privacypolicy)

▼『オルタナバンク』について▼

当社が運営するクラウドファンディングサービス『オルタナバンク』はこちら

(URL:https://www.alternabank.jp/ )